在辉瑞和生物技术公司新冠肺炎疫苗实验的积极进展的刺激下,全球市场呈现出典型的风险态势,尤其是疫情严重的法国股市,一度上涨超过8%;同时,价值周期板块跑赢了增长,比如道琼斯指数明显强于纳斯达克。相反,避险资产普遍承压,黄金暴跌近5%,美国债券利率在10年内跃升至0.9%以上。

首先,疫苗的积极进展有助于强化顺周期性修复预期和配置逻辑

正如笔者在之前的研究报告中所分析的,结合对疫苗进展的梳理,三期疫苗的结果基本符合预期,但其有效性更强。那么在欧洲疫情依然严重的背景下,这种积极的发展将有助于缓解市场对疫情升级和封锁加强的担忧。当然,实际的大规模应用还需要一段时间(如果顺利的话,估计会在明年一、二季度大规模应用),所以短期关闭升级的影响还是会体现出来的。

其实海外市场也在交易这种逻辑。股市、原油等风险资产大幅上涨,黄金、国债等避险资产大幅下跌。在美国股市内部,受到疫情严重影响的能源、房地产、金融等被低估的周期和价值股,以及航空、邮轮、旅游、电影等线下消费,均出现大幅反弹。这笔交易与作者在年度展望《疫情径曲、补库通幽》中提出的基于补货周期的根本修复大方向是一致的,与此一致,甚至可能得到加强。

第二,如果后续疫苗进展顺利,会加快恢复进程

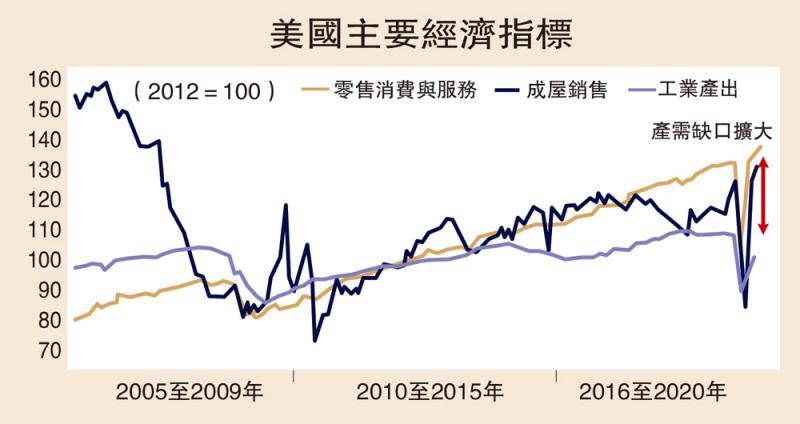

对于主要发达市场,尤其是美国,疫情影响最大的是供给而不是需求,这也是欧美复工进度从5月份开始停止和停止,且幅度明显偏低(目前复工程度在65%左右)的主要原因。受生产攀升缓慢叠加的刺激,需求旺盛,导致产需差距扩大,消费品库存普遍下降至历史低位。所以不难看出,生产是制约其全面修复的一大瓶颈,但低库存和稳定的需求也是未来正式修复的一大动力。

如果后续疫苗顺利,低供修库存会进一步加快恢复进程。

第三,疫苗在新兴市场的应用应该明显放缓

与发达国家相比,疫苗在一些不发达的新兴市场的应用明显较慢。所以那些疫情严重,干扰复工进度和全球贸易一体化,同时又存在双赤字和高额外债的市场,可能还是比较落后的。

基于此,如年度展望《疫情径曲、补库通幽》中所分析的,作者继续建议以下配置和交易方向:

1)在补货周期和疫苗进度下,风险资产仍然是首选。股票、工业品、原油、信用债券、黄金利率债券。

2)在短期供小于求,长期修复的逻辑下,作者建议关注美国通胀上升,10年内美国债务利率上升。考虑到实际利率水平,10年期美国债务被静态计算为1.5%。美国可能会在明年上半年复制中国今年二三季度的逻辑,即复工修,加息。

3)在配置方向上,顺周期性是主要的短期方向,这与笔者在基于库存周期和通货膨胀周期的年度展望中发现的历史规律是一致的。具体来说,在美股市场,线下服务与消费、强势周期和受疫情损害更大的金融板块,是三种可能依次受益的递进关系,这与今年以来美股板块轮换的变化规律是一致的。