意外!降息预期落空?新年首月MLF“量增价平”

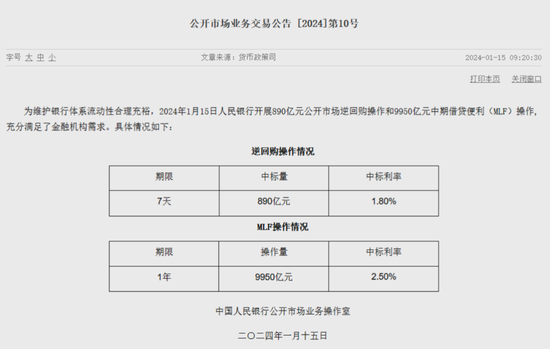

1月15日,中国人民银行发布消息称,为维护银行体系流动性合理充裕,2024年1月15日人民银行开展890亿元公开市场逆回购操作和9950亿元中期借贷便利操作充分满足了金融机构需求。7天期逆回购中标利率、MLF中标利率别分别维持1.8%、2.5%不变。

根据Wind数据,1月将有7790亿元MLF到期,故央行将在1月MLF净投放2160亿元,为超额续作;当天央行还在公开市场净投放390亿元。

MLF利率是央行中期政策利率,与公开市场操作7天期逆回购利率共同构成了央行政策利率体系。由于贷款市场报价利率是由MLF利率和报价加点决定,本次MLF利率不调整,意味着新一轮LPR报价缺乏调降动力。

根据Wind数据,1月将有7790亿元MLF到期,故央行将在1月MLF净投放2160亿元,为超额续作。

开年以来,资金利率表现平稳,截至1月12日,银行间7天债券质押回购加权平均利率为1.8415,1年期商业银行同业存单收盘到期收益率为2.4435。

民生银行首席经济学家温彬表示,虽然在“均衡投放、平滑波动”的政策引导下,今年1月信贷“开门红”力度或同比减弱,但考虑到“早投放早收益”的历史规律,以及今年春节效应主要在2月,对1月信贷投放扰动有限,因此1月新增贷款投放内生动力仍强,将对超储形成一定消耗。为此,MLF超额续作,有助于增强银行体系资金的稳定性,引导加大对实体经济的支持力度。

过去一年里,中期借贷便利每月均到期超额续作,促进货币信贷总量适度、节奏平稳。2024年中国人民银行工作会议明确指出,2024年将综合运用多种货币政策工具,保持流动性合理充裕。

为推动经济“开门红”,市场此前对于政策利率下调充满期待。对于此次降息预期落空,受访专家认为,可能在于当前经济正处于稳固回升过程中,叠加部分银行净息差承压和人民币汇率因素,首月降息的紧迫性不高。

温彬认为,2023年12月新增信贷和社融整体仍在高位,表明经济正处于稳固回升过程中。伴随年初信贷投放和财政资金支出加快,经济修复力度会进一步增强,短期内降息的紧迫性不高。

仲量联行大中华区首席经济学家兼研究部总监庞溟还表示,从银行的角度看,部分银行净息差持续承压、报价行仍缺乏动机和意愿调低贷款市场报价利率。从汇率角度看,暂不调降政策利率体现了综合考虑“以我为主”和“兼顾内外均衡”。目前主要经济体加息周期已接近尾声,实际利率已接近经济增速的限制性水平,此次暂不调降政策利率,有利于保持中国与其他主要经济体利差稳定。

由于贷款市场报价利率是由MLF利率和报价加点决定,本次MLF利率不调整,意味着新一轮LPR报价缺乏调降动力。专家预计,1月LPR报价将维持不变。

专家:一季度有必要降息、降准

虽然首月的降息预期已经落空,但专家普遍认为,在一季度实施降息仍有必要,在年初降息将有利于推动企业实际贷款利率、综合融资成本下行,进一步稳固市场预期。

“若降息未在1月落地,春节后3月降息也是有利的时点。”东吴证券研究所所长助理、首席宏观分析师陶川表示,一季度降息存在紧迫性。过去五年中,有四年央行在春节前后均有降准或降息操作。

2023年12月末,广义货币余额同比增速、狭义货币余额同比增速分别为9.7%、1.3%,二者剪刀差仍处高位水平。长城证券首席宏观分析师蒋飞表示,M2同比增速相对较高表明货币供应力度不弱,但表征活化资金的M1同比增速偏低且比2022年有所下降,反映资金传导至实体存在一定滞塞。为提高资金转化融通效率,一方面需进一步推进结构性金融、财政工具,另一方面也需要数量、价格方面政策宽松,引导实体经济融资的实际利率进一步下降。

实际上,当前欧洲中央银行和美国联邦储备委员会均暂停加息,叠加持续偏低的物价水平以及2023年末银行存款利率调降,已为一季度开展降息操作“扫清障碍”。

此外,考虑到一季度国债、地方政府债券发行,或对流动性造成扰动,专家认为,应通过降准等方式,保持流动性合理充裕。人民银行也在2023年第三季度货币政策执行报告中指出,人民银行前瞻性通过降准、中期借贷便利、公开市场操作等多种渠道加大流动性供应,为金融机构认购政府债券提供适宜的流动性环境,平滑可能的短期冲击。

东方金诚首席宏观分析师王青表示,从支持商业银行参与城投平台债务重组、保持2024年一季度信贷投放合理增长,以及兼顾春节流动性安排等角度出发,2月份存在降准的可能,预计降准幅度为0.25个百分点,释放长期资金6000亿元左右。