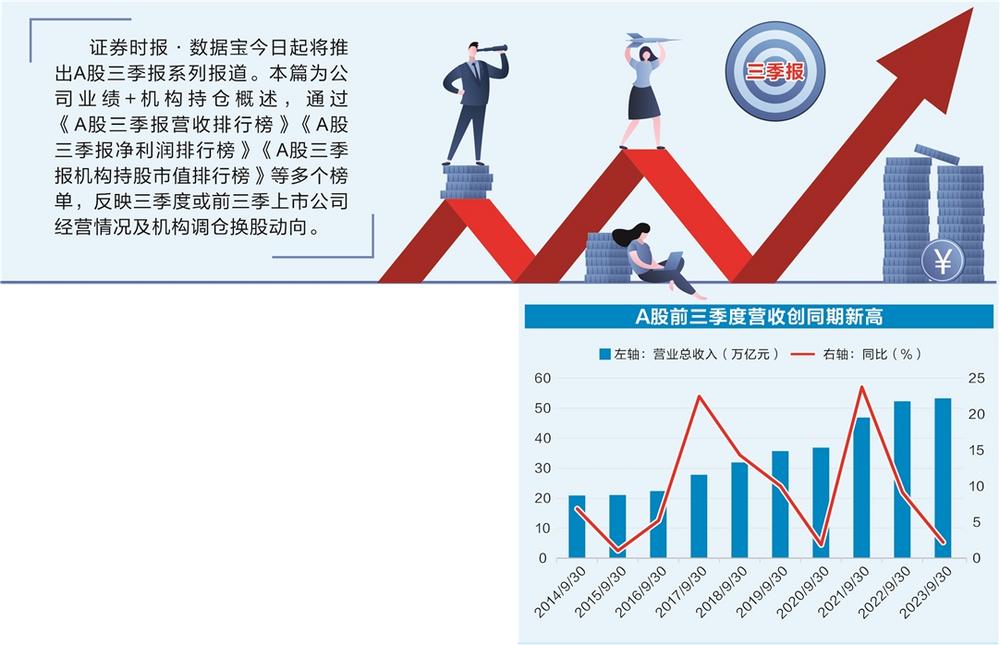

A股前三季营收创历史新高 三大机构持股动向曝光

A股三季报披露季昨日正式收官。证券时报·数据宝统计,剔除10月以来上市的新股,仅统计截至报告期末存量上市公司,共有5287家A股上市公司披露三季报,实现总营收53.26万亿元,同比增长2.23%;实现归母净利润4.38万亿元,同比减少2.2%。

A股前三季度营收创历史同期新高

与历史对比,2023年A股前三季度营收创历史同期新高,扣非净利润和归母净利润均为近10年内次高,仅低于去年前三季水平。

具体到个股来看,今年前三季度,营业收入超千亿元的上市公司有85家,中国石化、中国石油、中国建筑继续维持万亿级别的营收。

与去年相比,千亿营收公司总数增长1家。长城汽车、南方航空、云南铜业、长安汽车、中国国航、贵州茅台、东方盛虹、铜陵有色成为前三季度营收千亿阵营的新成员。

今年以来,在暑运、中秋国庆等多个假期加持下,民航客运市场需求旺盛,航空公司业绩明显回暖,前三季度中国国航、中国东航、南方航空三大航空公司合计实现营收3105.06亿元。

去年前三季度千亿营收阵营中的新华保险今年前三季度营业收入仅618.55亿元,排名从第50名下降至第140位;其中第三季度单季,新华保险净亏损4.36亿元。对于第三季度净利润为负的原因,公司表示,受资本市场波动影响,三季度投资收益减少。

今年前三季度险企业绩呈现普遍下滑。其中,“寿险一哥”中国人寿第三季度净利润仅为0.53亿元,同比下滑99.07%。

同样退出千亿营收阵营还有苏美达、新奥股份、河钢股份、中集集团、鞍钢股份。

营收规模前50强中,比亚迪的营收排名增长最多,由去年同期的第32名攀升至今年的第18名,宁德时代、保利发展的营收排名均提升超10个位次。

33家公司前三季净利同比增长超10倍

分行业来看,31个申万一级行业中,银行业依然是前三季度A股净利润最多的行业,净利润达到1.64万亿元,占A股总净利润比例达到37.32%,是唯一净利润破万亿元的行业。

除此之外,石油石化、非银金融、电力设备等行业净利润总额靠前。与去年相比,交通运输、公用事业、美容护理行业的净利润同比增幅居前,均增长超40%;综合、农林牧渔、社会服务这三个行业的净利润呈现骤降,均同比下降超100%。

今年前三季度行情最火热的要数TMT板块,细分行业中,通信行业的前三季度净利润最多,达1643.74亿元。从增长幅度来看,传媒行业的净利润同比增幅最大,达21.39%,通信、计算机同比增幅分别为6.63%、5.19%。电子行业的净利润规模同比下降31.31%。

除银行、非银金融上市公司外,还有36家上市公司三季度净利润超百亿元。具体来看,中国石油、中国移动净利润超千亿元;“三桶油”依然稳居前五,三季度合计归母净利润2822.62亿元。

火电概念股华能国际堪称“大黑马”,前三季度归母净利润达125.64亿元,位居净利润50强榜单的第29位,比去年同期提升4735名,扭亏为盈。

去年前三季度净利润仅1.52亿元的京沪高铁今年前三季度净利润达89.14亿元,位居第45名,排名提升1689名。

从净利润增幅来看,剔除去年三季度净利润为亏损的上市公司,今年前三季度有33家非金融类上市公司的归母净利润同比增长幅度超1000%,业绩实现超10倍增长。

中国电影业绩增幅最大,受去年同期低基数影响,中国电影今年前三季度净利润增幅高达79104%至4.71亿元。电影市场恢复推动票房增长,多只影视概念股前三季度业绩均表现不俗,万达电影、幸福蓝海、金逸影视等公司归母净利润均同比呈现大幅度增长。

从营收增长幅度来看,亚虹医药、天宸股份、万辰集团3家公司的前三季度营业收入同比超10倍增长。

公募基金:持股量创新高

作为A股市场最为重量级的机构投资者,公募基金的动向备受市场关注。综合上市公司及公募基金三季报统计,截至三季度末,公募基金共计持有个股2928只;持股量突破1000亿股大关,为1060.68亿股。但在市场波动之下,持股市值并未增长,最新持股市值合计2.72万亿元,同比下降6.48%。

行业方面,公募基金持仓主要集中在食品饮料、医药生物、电子、电力设备行业,持股市值均在2900亿元以上。数据宝发布《2023年三季报公募基金持股市值排行榜》显示,公募基金持股市值前50强个股也多属于这些行业。电子、食品饮料、电力设备、医药生物板块分别有9股、7股、5股和5股上榜。

从市值规模看,贵州茅台和宁德时代遥遥领先,公募基金最新持股市值分别高达1478.99亿元、1028.24亿元。持股市值前十的个股中,除宁德时代、招商银行和中国平安外,其余个股均属于白酒或医药股,公募基金“喝酒吃药”现象再起。

从持股比例看,在持股市值50强中,中芯国际和中微公司两家半导体芯片公司持股比例居前,均超过28%。另有赛轮轮胎、中际旭创、药明康德等多股持股比例均超过20%。

值得一提的是,50强个股前三季度业绩表现亮眼,近八成个股净利润实现同比增长。其中,阳光电源、比亚迪、天合光能3股盈利规模同比翻倍,净利润增幅依次为250.53%、129.47%、111.34%;赛轮轮胎、宁德时代、传音控股、北方华创等个股的净利润增速也均超过70%。

社保基金:持股市值创历史新高

数据宝统计,剔除社保基金理事会持股,截至三季度末,社保基金现身631只个股的前十大流通股东名单。社保基金最新持股量116.71亿股,同比增长14.89%;持股市值1920.16亿元,同比增长7.14%,创下历史新高。

分行业看,社保基金持有的机械设备、医药生物、电子、基础化工、电力设备行业个股数量居前,其中机械设备、医药生物上榜公司超过60家,剩余行业上榜公司超过40家。社保基金对这些重仓行业的持股市值均超百亿元,医药生物最高,为175.12亿元。

数据宝发布《2023年三季报社保基金持股市值排行榜》。榜单显示,社保基金持仓50强个股的持股市值合计662.2亿元,占社保基金持仓总市值的35%左右。排行榜前五名依次为华鲁恒升、菲利华、云铝股份、三一重工和常熟银行,持股市值均超过19亿元;最高者为华鲁恒升,持股市值27.12亿元。

作为持仓稳定的长线投资者,在50强个股中,社保基金对于华鲁恒升、我武生物、厦门象屿、中科创达等7股连续持有时间超过5年。对于华鲁恒升的持有时间最长,达10年以上,三季度末社保基金118组合增持201.56万股,最新持股市值7.43亿元;社保基金114组合新进持有2066.24万股,对应持股市值6.63亿元。

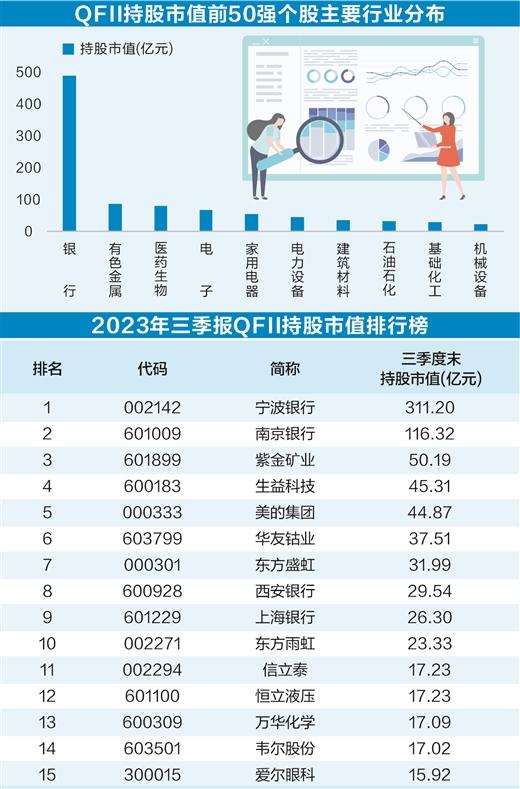

QFII:持股家数创新高

随着三季报披露收官,QFII的持股组合也已清晰可见。QFII是国际资本投资中国市场的风向标之一,截至三季度末,QFII持股家数续创新高,共计763只;持股总市值1382.01亿元,同比下降17.72%。

QFII持股总市值下降,部分原因是A股市场大幅波动。数据显示,去年四季度至今年三季度,沪指区间振幅高达17.65%。另一方面,也与QFII进行了较大幅度的减仓有关。QFII最新持股总量为93.78亿股,较去年同期下降7.82%。

从持股变动来看,QFII三季度新进372股,增持193股,减持158股,40股持仓未变动。QFII新进持有最多的个股是东方盛虹,其次是中国银行和华友钴业,最新持股量依次为2.77亿股、1.23亿股、1亿股。值得注意的是,QFII对于东方盛虹和华友钴业的持股比例一举突破5%,且均为花旗环球金融一家持有。

数据宝发布的《2023年三季报QFII持股市值排行榜》显示,前50强个股对应的QFII持股市值合计高达1041.75亿元,占QFII持股总市值的75.38%,持股较为集中。

从行业分布看,医药生物、电力设备和银行分别有8股、7股、5股进入前50强,数量靠前;从市值分布看,银行板块持股量大且稳定,QFII对该板块整体持股市值高达487.99亿元,远超其他行业;其后有色金属、医药生物行业QFII的持股市值超过80亿元;电子和家用电器行业QFII的持股市值也在50亿元以上。

QFII持股市值三甲依次为宁波银行、南京银行和紫金矿业。相较于半年报,中国太保和中控技术跌出前十,新进股华友钴业、东方盛虹补位。

除银行板块外,QFII三季度对多只持股市值居前的个股实行大手笔减持。其中,对紫金矿业减持量居首,高达5251.57万股;对东方雨虹和分众传媒的减持量也均超过3000万股,东方雨虹的减持比例达到1.9%。增持方面,QFII增持华测检测2127.07万股,对于恒立液压的增持也有1144.87万股。