打飞的去套利 存款“特种兵”快速开赴“钱”线

旅游行业的“特种兵”现象开始蔓延,投资储蓄领域近期也迎来了自己的“特种兵”,套利“钱”线由此大开。

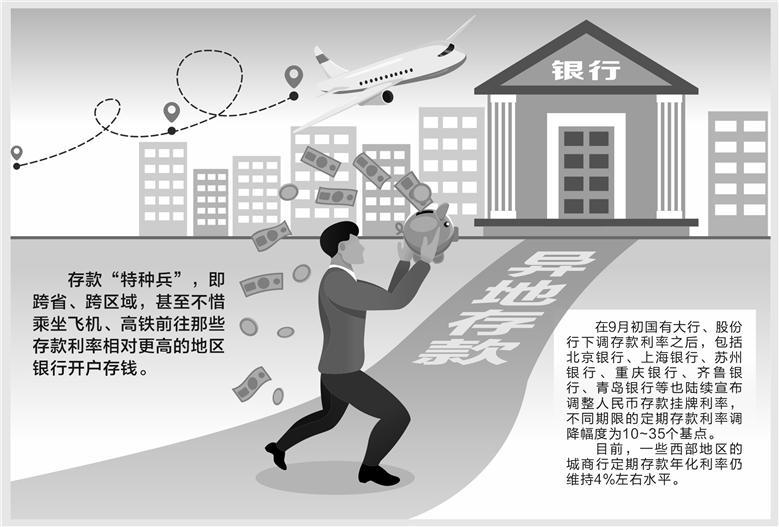

9月以来,在国有大行和股份行下调存款利率之后,城农商行火速跟进。其中,中长期存款利率调降幅度较大,年利率3%以上的存款产品已不多见。在存款利率进一步下行,理财、基金等产品表现不佳的状况下,一些投资者为获得更高收益、更安全稳定的投资产品,当起了存款“特种兵”——跨省、跨区域,甚至不惜乘坐飞机、高铁前往那些存款利率相对更高的地区银行开户存钱。目前,一些西部地区的城商行定期存款年化利率仍维持4%左右水平。

研究人士对证券时报记者表示,上述现象与当前宏观经济、市场波动有关,未必会长期持续下去。另一方面,在存款利率整体下行的趋势下,维持较高存款利率对这些银行的利润和流动性管理都提出了不小的挑战。

“特种兵”打飞的去存钱

证券时报记者注意到,近期在小红书、知乎等社交媒体上,有一些个人用户发帖分享了“特种兵”的存款之旅,并表示在开户存款之余还顺带旅游一番,一举两得。而想当存款“特种兵”的投资者并不在少数,大量网民在跟帖评论中表示,愿意通过这种跨省存款的方式,以获取高于市场平均收益水平的保本保息存款产品。

在北京工作的陈先生向证券时报记者表示,近日他专程乘坐飞机经由重庆前往四川存钱,在位于广安市的一家四川银行网点开设了账户并存入100万元,5年期定期存款年化利率为4.0%。“本来还有4.05%的大额存单,但由于太火爆没有额度了,最后没能成功办理。”陈先生说。

陈先生向记者算了一笔账,目前他所在地区的银行存款利率太低了,去一趟四川来回花费约1200元,而其存款到期利息收益能达到近20万元,还是比较划算的。

据陈先生观察,在他办理业务当天,也有不少人前来办理定期存款业务。他还了解到,像他这样从外地赶过来存钱的并不是个例,此前还有一位从河北前往四川的女士也在同一个网点存入了50万元定期存款。在办完业务后,陈先生还收到了银行赠送的旅游券,可免费游览当地多个景点。

针对异地存款的安全性和灵活性问题,陈先生向证券时报记者表示,这种异地存款,在存款保险覆盖的50万元以内是安全的,但他也不建议开户后直接在线上存钱,还是需要拿到相关纸质凭证。虽然到期后仍需本人前往当地网点取款,过程有些繁琐,但他认为这样可以有效规避风险。

家住云南的李女士也是存款“特种兵”中的一员。9月的某一天,她借着前往四川出差的机会,一天之内在位于成都的四川银行、贵阳银行和绵阳市商业银行三家银行相关网点开办了银行卡,并分别存入了5年期的存款,这些存款的利率都达到了4.05%。

为了规避可能的风险,在李女士名下的银行账户中,每家银行的存款数额都没有超过存款保险覆盖的50万元。她还表示,在当地开户时,有些银行可能会让外地客户出具资产证明或社保记录,尽管有些账户每日有限额,但一般在柜台即可取出。

“存款产品仍具有吸引力,主要是近年来国内经济面临内外特殊环境,居民增加防御储蓄,同时金融市场波动较大,部分产品净值明显调整,也导致部分稳健型投资者增加了储蓄类产品配置。”光大银行金融市场部宏观研究员周茂华向证券时报记者表示。

银行经理线上招揽客户

证券时报记者观察到,早在上半年,存款“特种兵”就一度火上热搜。彼时,多数来自江浙沪等长三角地区的年轻人乘坐高铁或公交,前往较高利率的中小银行存款。随着这些江浙沪地区银行陆续降息,存款“特种兵”有向西部地区银行进发的趋势。

据证券时报记者不完全统计,截至发稿前,包括四川银行、绵阳市商业银行、宜宾市商业银行、桂林银行等机构的定期存款仍有3.90%~4.05%的年化收益率,也有银行工作人员透露利率下调在即。

值得一提的是,在上述社交平台中,一些定期存款仍能维持较高收益水平的银行,旗下客户经理也在线上尽力寻找潜在的“特种兵”客户。

“10月1日就要降息了,要存的抓紧时间。”“谁想存,找我开卡送礼品!”在部分热度较高的网贴评论区,一些自称是四川银行、桂林银行、绵阳市商业银行或新韩银行客户经理的用户在线介绍最新的存款利率情况,并回答一些网友的提问。

证券时报记者以客户身份向一位自称来自四川银行内江某支行的客户经理咨询,该客户经理表示,首次开户需本人前往线下办理,开完银行卡后就可以通过手机银行等线上渠道进行存取。

上述客户经理还介绍,近日有来自武汉的客户刚刚于其所在支行存完100多万元的定期存款,此前还有不少外地客户特地坐高铁或汽车前来存款。她还向记者透露,由于近期该行可能下调存款利率,所以部分客户担心降息而主动前来办理业务。

“可线上开户直接存,定期存款1万元起存”,证券时报记者以咨询定期存款为由,与一名自称来自新韩银行天津分行的客户经理取得联系。这名客户经理介绍,该行支持直接在线上开具Ⅱ类户,并通过该行APP办理存款,目前三年、五年期存款利率分别能达3.4%、3.9%。

对于记者提出的安全方面问题,这家外资银行的上述客户经理表示,该行线上渠道已经在监管部门报备。不过,他也表示,目前线上定期存款不提供纸质存款证明,但可以提供加盖公章的业务回单及账户清单,客户也可亲自前往有网点的城市进行线下办理。资料显示,新韩银行系韩国第一大商业银行新韩银行旗下的外资银行,目前在中国拥有19个分支机构,截至去年末总资产为340亿元人民币,存款总额为283亿元人民币。

对于存款“特种兵”现象及可能存在的问题,冠苕咨询创始人周毅钦向证券时报记者表示,储户应该注意到,这些银行没有在储户所在的城市设立分支机构,自然也无法在线下为储户提供完整的金融服务,一些金融需求可能只能通过线上或者专门跨城的方式才能解决。

“另外,因为各行利率之间的差异并不是很明显。这些银行在异地的服务能力有所欠缺,储户也要衡量这其中所额外付出的时间、精力和跨城交通费用。”周毅钦表示。

中小银行降成本稳息差

尽管四川、广西、贵州等西部省区仍有不少银行三年期、五年期的定期存款利率可分别达到3.5%、4%,但相对全行业平均水平而言,这些银行的高存款利率所带来的负债成本压力也不言而喻。

周毅钦认为,只要在存款利率定价自律机制允许范围内,每家银行都可以有自己的经营策略,这些本身都是无可厚非的。他分析,国有大行和股份行实力雄厚,网点众多,相对的揽储压力也是比较小的,而中小银行揽储的难度肯定是偏大,所以利率也要适当提高一些。

周茂华也向证券时报记者表示,各地银行存款利率差异反映了国内区域经济发展的不同,各地银行存款市场的供求及各区域银行的负债情况存在差异。一直以来,中小银行存款负债成本普遍高于大型银行,主要是中小银行在网点、客户基础、品牌效应、产品服务、融资渠道等方面与大行存在差距。

周毅钦指出,在存款利率整体下降的大背景下,作为“逆行者”的银行需要额外付出更高的存款成本,这其实对于自身的利润和流动性管理都提出了不小的挑战。

国家金融监督管理总局数据显示,截至6月末,我国银行业净息差为1.74%,已逼近历史低值,城商行净息差更是低于行业平均水平,仅维持在1.63%。

今年以来,监管部门引导商业银行按照存款利率市场变化情况,合理调整存款利率水平。大中型银行考虑到自身经营情况,多次主动下调部分期限存款利率,以减缓自身负债成本压力。

在9月初国有大行、股份行下调存款利率之后,包括北京银行、上海银行、苏州银行、重庆银行、齐鲁银行、青岛银行等也陆续宣布调整人民币存款挂牌利率,不同期限的定期存款利率调降幅度为10~35个基点。

除了上市银行以外,不少地方的城商行、农商行以及村镇银行也陆续跟进下调了利率。9月20日,桂林银行官网公告称,该行9月21日对部分存款产品执行利率进行调整,部分存款一年期利率下调5个基点至2.25%,两年期利率下调10基点至2.75%,三年期利率下降10个基点至3.4%,五年期利率下调20个基点至3.8%。另外,有四川银行客户经理向记者透露,该行或将于10月1日起下调利率,其中五年期存款产品利率或下调至3.9%。

周茂华表示,银行充分利用存款利率市场化调节机制,合理调降存款利率,有助于缓解负债压力。“一方面,有助于稳定部分银行的负债成本和净息差,另一方面,不同类型银行梯次调整,有助于维护存款市场正常竞争秩序。”他说。