农银人寿上半年净利下滑逾六成,新业务价值增长五成

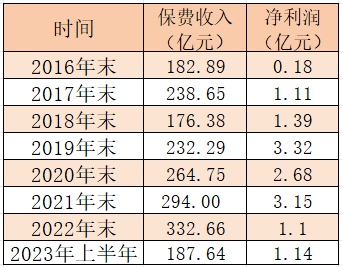

近日,农银人寿披露的第二季度偿付能力报告显示,公司二季度实现保险业务收入50.97亿元,同比增长11.75亿元;净亏损5亿元,同比下滑85.87%。上半年,公司累计实现保险业务收入187.64亿元,同比下滑28.2%;实现净利润1.14亿元,同比下滑62.38%。

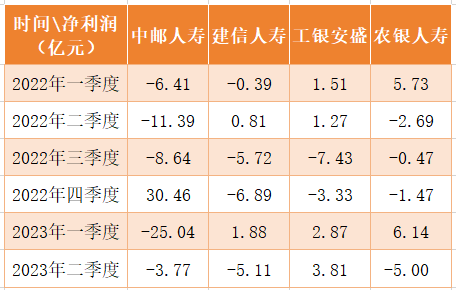

记者注意到,上半年,4家中大型银行系险企保费收入均表现出下滑趋势。除交银人寿跌幅在5%以来,建信人寿、工银安盛人寿、农银人寿三家跌幅均超20%,农银人寿跌幅居首。

从保费分布规律来看,银行系险企大多在第一季度即开门红期间保费收入最高,之后逐季下降,分化严重。以农银人寿为例,公司去年四个季度保险收入分别为215.8亿元、45.61亿元、46.33亿元、24.91亿元;今年一、二季度保险业务收入分别为136.67亿元、50.97亿元。

有业内人士指出,几家银行系险企保费增速下滑很大程度上是主动为之的结果,一些公司大幅压缩趸交保费规模,但是银保期交增长十分明显,有几家公司个险新单都实现了两位数增长,这也符合银行系寿险公司价值转型的主基调。

不过,整体来看,农银人寿在银行系险企中表现仍可圈可点。该公司相关负责人介绍称,今年上半年,公司产品结构优化转型进一步取得实效,其中银保期交保费同比增长66%,期交规模、占比分别位列四行同业第二、第一,同时个险标准保费同比增长18%,保险业务价值大幅提升,新业务价值同比增长51%。且该公司已连续9年实现盈利,累计盈利超过10亿元。

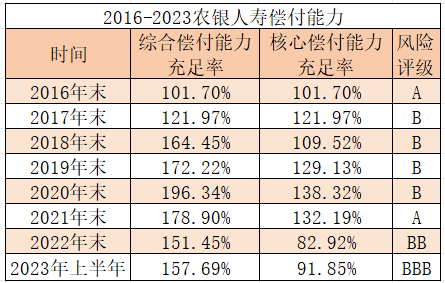

与一季度相比,农银人寿二季度综合偿付能力充足率157.69%,环比下滑3.32个百分点,核心偿付能力充足率91.85%,环比下滑2.93个百分点,风险综合评级为BBB。

记者梳理发现,近年来,农银人寿偿付能力充足率一直保持在合理区间,远高于监管规定的达标线。但自2021年末以来,公司偿付能力充足率下滑趋势未变,低于行业平均水平。数据显示,今年一季度末,人身险平均综合偿付能力充足率为180.9%,平均核心偿付能力充足率为109.7%。

对此,农银人寿在寻求通过发行资本补充债的方式,提升公司偿付能力水平。3月底,农银人寿在全国债券市场公开发行债券35亿元,票面利率为3.67%。