珍酒李渡转战港股: 毛利率低同行20个点,外购3万吨基酒

醴陵是湖南株洲下辖的县级市,醴字古有酿酒之意,但这里却并无全国性名酒,历史上出名的是瓷窑。

被业内称为“白酒教父”的吴向东就出生于此。在白酒行业沉浮27年,吴向东创办了声名大噪的金六福,代理了茅台五粮液,将华致酒行做成“酒类流通第一股”,还在全国各地收购了十几家地方白酒厂。

但正如醴陵并无名酒,擅长营销、深谙渠道还学了十几年酿酒的吴向东,资产版图里始终没有一家全国一线名酒。

这块拼图能否补全,今年终于有望出现转机。

兔年春节前夕,吴向东控制的珍酒李渡集团有限公司向港交所提交了招股书。2016年金徽酒上市后,郎酒、西凤酒、国台等纷纷冲刺,但7年来未有新增白酒企业登陆A股市场。

注册制时代,监管对白酒企业A股上市的限制仍未见放松,港股通道成为想上市的白酒企业为数不多的选择之一。珍酒李渡的上市进度和未来港股表现,将成为观察近年白酒行业变迁的绝佳样本——就其优势而言,其品牌文化、资源稀缺性和控制人从业经验都具有优势,对其营收贡献最多的珍酒,更是处在资本趋之若鹜的酱酒赛道。

然而白酒消费场景被压制三年来,行业已有分化的苗头。白酒行业专家蔡学飞对21世纪经济报道记者分析,“目前白酒行业已进入‘存量竞争’阶段,一线名酒对区域名酒正在形成挤压, 替代式增长已经成为主流”。

今年春节后各酒企的业绩预告显示,贵州茅台、山西汾酒等行业龙头继续报出高增长,水井坊微增,金种子酒、海南椰岛、伊力特等地方白酒企业更是盈利大幅下滑甚至亏损。

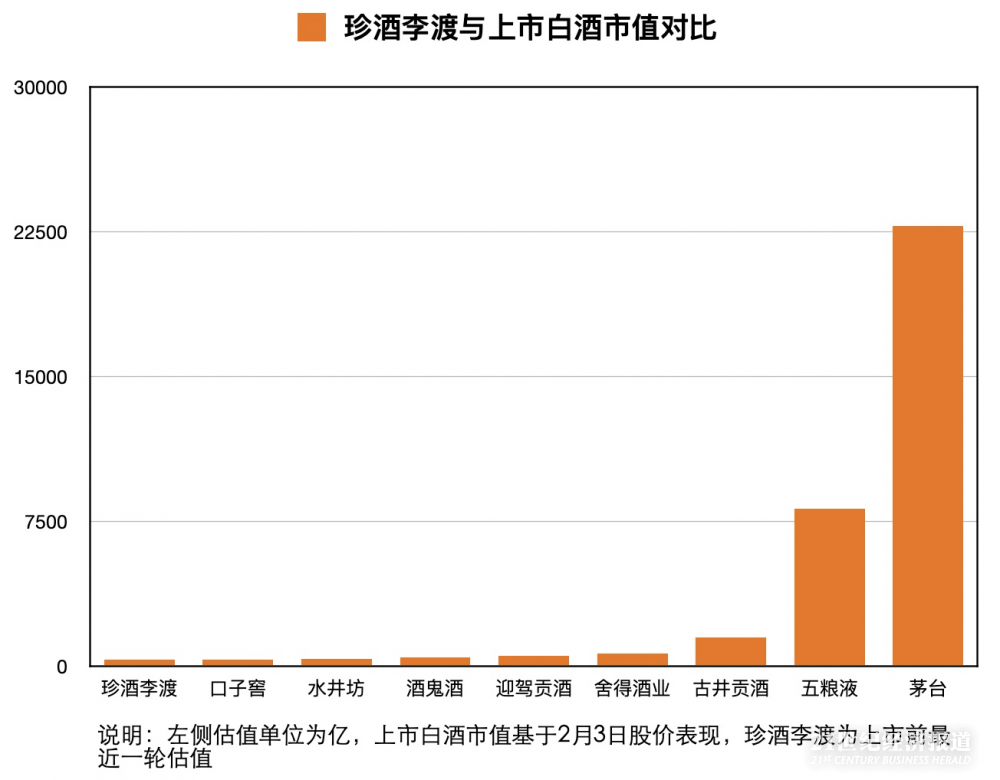

以区域白酒品牌为主力的珍酒李渡,恰巧处在行业最卷的梯队,距离一线名酒品牌还有不小距离。招股书显示,珍酒李渡上市前一轮估值330亿元,2022年营业收入有望超50亿元,同一梯队的包括舍得酒业、酒鬼酒、水井坊、迎驾贡酒、口子窖。此外同为酱酒的习酒、郎酒、国台,营收都在珍酒李渡之上。

正如大部分消费类企业,如果不能从竞争激烈的梯队脱颖而出,企业很容易陷入不进则退的被动局面。能否借力资本市场尽快提升体量拉开差距,某种程度上关系着企业的未来命运。

营收不到三年涨近1.8倍珍酒赶上了酱酒热

在招股书中,珍酒李渡称其是国内第四大民营白酒公司,在拥有三种及以上香型的白酒公司中销售规模排名第三。有些拗口的行业地位描述,显示出珍酒李渡业务的特殊性。

大部分上市白酒公司都是围绕一个主品牌、一个主香型、一个主生产基地展开经营,同时囊括多品牌、多香型、多地名酒的白酒企业并不多见。

珍酒李渡就是这样一家多品牌整合的特例:其公司名集合了珍酒、李渡高粱酒两大主力品牌,此外还生产湘窖、开口笑两家地方白酒,覆盖酱香型、浓香型、兼香型三大白酒品类,四家分别在贵州、江西和湖南多地生产,吴向东通过全资持股的贵州珍酒控股有限公司持有其81.28%股权。

这与吴向东的白酒版图有关。

2000年代初,吴向东就在全国各地遍访地方酒厂,并在此后近十年间收购了12家区域性酒厂,这批酒厂普遍有白酒文化积累,但当时多数经营不善。经历了营销成就品牌的金六福神话,酒厂的历史底蕴、文化基因成为他最看重的切面。

如今端上桌的珍酒李渡,正是当时收购那批地方白酒厂中的佼佼者。贵州的珍酒和江西的李渡均是2009年收购而来,前者诞生于1975年贵州组织的茅台易地生产试验,后者的烧酒作坊遗址则可追溯到元代。更早于2003年收购的湘窖和开口笑,则都是吴向东家乡的本土品牌。

相较刻进一代人脑海的金六福,珍酒李渡还谈不上全国闻名,其近年业绩却一路狂飙。招股书显示,珍酒李渡2020年的营业收入约23.99亿元,2021年为51.02亿元,2022年前三季度为42.49亿元,不到三年增长了约177%。其净利润也从2020年的5.2亿元增长到2021年的10.32亿元,翻了一倍。

这一营收水平可将珍酒李渡放入二线白酒梯队。对比2022年前三季度看,42.49亿元的营收高于酒鬼酒的34.86亿元、水井坊的37.7亿元、口子窖的37.6亿元、迎驾贡酒的38.9亿元,与舍得酒业的46亿元接近。

这当中,“沾染”茅台基因的珍酒是其旗舰品牌,单年营收超过珍酒李渡其他三家品牌之和,2021年实现34.87亿元营业收入,贡献了当年总营收的近7成。

定位于公司第二增长引擎的李渡,每年对珍酒李渡的营收贡献在10%-15%之间,大部分收入来自江西。相较于高端、次高端、中端价位全覆盖的珍酒,兼香型的李渡定位更高端,最贵的李渡高粱1308定价站上了2000元。招股书称,李渡是国内第五大兼香型白酒。

湘窖和开口笑主要在湖南销售,前者定价多在600元以上,后者面向大众消费,产品集中在中低价位。

显然,酱酒热才是珍酒李渡近年业绩腾飞的最大助力。光是2021年一年间,珍酒的收入就增长了159%,远高于李渡81%、湘窖53%和开口笑49%的收入涨幅。招股书称,最近两年珍酒的设计产能已经用满。

其中最扛销量的大单品珍十五,定价与郎酒的红花郎15接近,2021年卖了15个亿,相当于珍酒李渡全年营收的3成。定位更高端的珍三十,与茅台1935、习酒的君品、郎酒的青花郎同处在1000元以上价位竞争,2021年卖了5个亿。

可以说,珍酒是未来珍酒李渡走向全国市场最有力的王牌。

毛利率低同行20个点 外购3万吨基酒抢扩产

在行业人士看来,珍酒李渡是典型的“有区域特色的扩张性酒企”:有历史、有品牌,核心品牌又属于品质产区,正处在破圈关口。其上市表现不仅关系着吴向东的名酒梦,还将影响其他观望中的非上市白酒公司。

在珍酒李渡1月递表港股前夕,传出了证监会对A股上市行业提出限制的消息,其中白酒行业亮“红灯”,明确禁止上市。

2月1日刚刚宣布的注册制,能否为白酒企业登陆A股松绑?证监会当日配发的记者问答表示,“实行注册制并不意味着放松质量要求,不是谁想发就发。”

事实上,注册制推开后,交易所将全面审核判断企业是否符合发行条件、上市条件和信息披露要求的责任,并形成审核意见,发现涉及重大敏感事项、重大无先例情况、重大舆情、重大违法线索的会上报证监会,证监会对发行人是否符合国家产业政策和板块定位进行把关。

这意味着港股是白酒企业IPO为数不多的去处。此前冲刺A股未遂的包括郎酒、西凤酒、国台,此后几家借壳传言不断。习酒、仁怀国资委下属的仁怀酒投,还有融创和邓鸿合作的衡昌烧坊也都传出过上市计划。

但这些企业中不少有国资背景。比如西凤酒背后有陕西省国资委坐阵,习酒也是贵州省国资委间接持股,郎酒早年改制纷争在争取A股上市时曾被监管问询。

白酒行业专家蔡学飞向21世纪经济报道记者分析,与民营背景的珍酒李渡不同,国资背景的白酒企业如果去港股,还需解决政策层面的问题。按流程,境内企业赴境外上市仍需要证监会同意,而珍酒李渡则通过搭建红筹架构避开了这一限制。

招股书显示,此次上市主体珍酒李渡是2021年在开曼群岛注册成立的境外公司,珍酒、李渡、湘窖、开口笑等境内资产通过股权交易等形式,被陆续整合进了这家境外公司,因此珍酒李渡预计毋须取得证监会的事先批准。然而国资背景的白酒企业要走这一步,则要面临国资股东的多一重关卡。

即便解决政策限制,行业仍在观望:珍酒李渡能不能让投资者买单?

首先,珍酒李渡今年营收虽然增长迅猛,但距百亿门槛仍有相当距离,更不用说年销售数百亿上千亿的一线名酒。而机构投资者主导的港股,更青睐有行业主导地位的龙头。

去年6月,私募KKR控制的Zest Holdings追加一轮投资后,珍酒李渡估值约相当于330亿元。以2月3日收盘股价计算,与其2022年前三季度营收接近的上市白酒公司中,口子窖市值约350亿元,水井坊市值约390亿元,酒鬼酒约470亿元,迎驾贡酒约530亿元,舍得酒业约630亿元。

“资本化对于扩张性酒企有很大帮助,但即便去港股成功上市后也有悬念,因为港股对内地白酒的估值存在较大分歧。”白酒行业专家蔡学飞对21世纪经济报道记者表示。

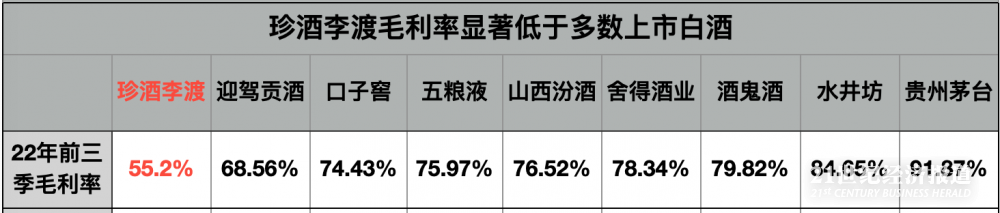

其次,珍酒李渡的盈利能力和同行也有差距。其2020年、2021年和2022年前三季度的毛利率分别为52.2%、53.5%和55.2%,2022年前三季度,贵州茅台、五粮液、山西汾酒的毛利率分别为91.87%、75.97%和76.52%。

即便是和体量接近的同行比,珍酒李渡的毛利率也处下风。2022年前三季度,水井坊的毛利率是84.65%,酒鬼酒是79.82%,舍得酒业是78.34%,口子窖是74.43%,迎驾贡酒也有68.56%。也就是说,珍酒李渡和大部分上市白酒公司的毛利差距在二十个点以上。

这并非因为非主力品牌拉低了盈利。以2021年为例,招股书显示,珍酒、李渡、湘窖、开口笑毛利率分别为51.6%、66.8%、64.2%和39.8%。毛利率最低的开口笑只贡献了当年营收的5%。

其实珍酒李渡的销售成本并没有大幅高于同行。以2021年为例,其销售及经销开支分别为10.2亿元,占当年总收入的20%。而舍得酒业同一年销售费用8.76亿元,约占当年收入的17.6%;水井坊同一年销售费用12.27亿元,约占当年营收的26%。

造成盈利水平偏离行业均值,很大原因在于珍酒李渡近年大幅扩产,包括外购基酒抬高成本。

去年9月下沙季珍酒就高调宣布:其酿酒投产达到3.5万吨,在规模上成为仅次于茅台、习酒的贵州第三大酱酒企业。招股书还提到,按基酒年产能计算,珍酒是全国第四大酱酒。

这当中很大部分都是外购而来。结合招股书数据计算,2020年、2021年和2022年前三季度,珍酒李渡共计从第三方收购了近3.3万吨酱香型基酒。

基酒是白酒关键的生产材料,反映到财报中便是珍酒李渡的材料成本显著高于同梯队同行。2021年其生产材料成本为9.89亿元,同年舍得酒业材料成本是5.89亿元,水井坊原料成本是6.43亿元,酒鬼酒的材料成本约在5.36亿元。

珍酒李渡的库存也随之迅速走高,从2020年的17亿元增长到2022年9月底的43亿元。招股书解释,存货大部分为基酒,为满足生产需求要维持相对较大的存货量。

与此同时,珍酒李渡已经在扩建和新建酿酒基地,总投资将达到31.5亿元,2024年投产后每年将新增2.6万吨的基酒产能,其中1.66万吨为酱香型基酒。招股书称,随着自建产能投产,未来珍酒李渡的外购基酒量将逐步减少。

能否让机构理解这些大手笔投资,会是未来珍酒李渡路演时需要解释的重点。

龙头分走行业大半利润 要做名酒先上规模

为解释对后市的看好,珍酒李渡在招股书中引用分析:2021年白酒行业市场规模6033亿元,到2026年将增长到7695亿元,年复合增长率5.5%。

但珍酒李渡不惜暂时放低盈利也要抢着投资扩产,除了市场向好外,更深层次的原因是什么?

捧出过金六福、将华致酒行做上市,吴向东已经在白酒行业的营销、渠道两大领域做到了行业顶尖,尤其华致酒行已经代理茅台、五粮液多年。在华致酒行2021年的股东大会上,吴向东甚至喊出要“永做名酒厂金牌服务员”。

不想做名酒的酒商不是好服务员。一线名酒基于品质和品牌的议价能力,远非渠道和营销可比。

华致酒行是国内酒类流通股第一,光是“茅五”就贡献了约七成营收,但其2021年的毛利率只有20%出头,远远低于上市白酒公司平均70%以上的毛利率,即便是毛利率偏低的珍酒李渡也远高于前者。

但要实现一线名酒的市场号召力,珍酒的体量还不够。如果不能尽快提升规模拉高壁垒,未来白酒行业集中度进一步提升后,体量中下的企业日子未必好过。

在国内,大部分充分竞争的消费行业都面临着残酷竞争,能否做大规模事关存亡。以海量烧钱的视频行业为例,B站创始人陈睿曾提过著名论断:在中国估值100亿美元以下的内容平台都会被淘汰,“过不了这根线会死。”

反观白酒,同样是充分竞争行业,市场化程度极高。尤其过去三年各大名酒普遍保持了高盈利,让很多业外资本眼馋,融创、哇哈哈、周大福、修正药业等各路龙头纷纷入局,而且全都看上了利润更高的酱酒赛道。如果不能与这些后来者在体量上拉开差距,未来难免陷入苦战。

近年白酒市场的蛋糕正不断向头部企业集中,这对中小规模的酒企不利。中国酒业协会近日在《2023白酒产业发展新趋势》中提到,2022年八大白酒品牌营收已占到全国白酒营收的51.74%,利润占比提升到76.71%。

事实上,从春节后陆续出炉的业绩预告来看,业绩分化去年就已出现:头部名酒营收继续走强,二三线地方品牌出现增长下滑甚至亏损。

安徽的金种子酒去年预计亏损1.9亿-2.1亿元。经营保健酒的海南椰岛预计去年亏损1亿-1.2亿元。伊力特预计去年净利润少了近47%。拥有牛栏山的顺鑫农业更是预亏5.2亿-6.8亿元。

白酒营销专家肖竹青认为,今年白酒市场份额还将进一步向八大名酒等强势品牌集中,强者恒强的趋势更明显。

这一趋势从春节的白酒市场表现就能看出。

蔡学飞对21世纪经济报道分析,春节至今白酒的大众消费恢复相对迟缓,而宴席、商务、旅游等社交场景的白酒消费迅速反弹,受益更多的是一线名酒,而中小型白酒恐面临新一轮洗牌。“就像很多区域型白酒已经把当地的中小白酒的份额都吃掉了。以前这个门槛是营收1亿,现在已经上升到5个亿了。”

其实,其他非龙头白酒企业也已意识到做大规模的重要性。但问题在于:支撑其规模提升的,到底是真增长还是伪需求?

在前期较低业绩基数的基础上,品牌短期内可通过招商铺货、股权激励等方式实现高弹性增长,但这种增长更多来自经销商对市场的看好而挤压的库存,而非消费者驱动,品牌的后续增长缺乏实际需求支撑,对资本的前期高投入形成利空。能否证明自身高增长的可持续性,将是今年很多白酒企业的功课。

但无论如何,抢先扩产、抢先赴港的珍酒李渡,显然还想在名酒梯队中更上一层。吴向东认为,如今白酒行业的竞争已转向依托品质和文化,而珍酒李渡的品质在他心目中担得起“传奇”二字。

只不过,吴向东和他的团队还需要说服港股投资者,让他们相信珍酒李渡有魄力、有能力成为下一个家喻户晓的全国性名酒。