金融机构开年戴紧箍 银行业收277张罚单金额超1.69亿元

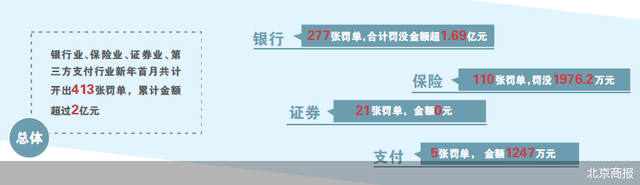

新年伊始,监管部门对金融业的违规行为依旧“零容忍”。1月31日,北京商报记者根据监管披露的公开罚单统计,银行业、保险业、证券业、第三方支付行业新年首月共计开出413张罚单,累计金额超过2亿元。值得一提的是,2023年首月四大领域无论是罚单数量还是罚没金额同比均有所回落。在分析人士看来,这与罚单覆盖周期内风险事件逐步收敛、经济大环境处于触底反弹的转变过程有关,也体现出近五年来合规监管常态化和系统化的成效显著。

银行

277张罚单金额超1.69亿元

新年开局,监管部门对银行业的处罚力度丝毫不减。1月31日,北京商报记者根据银保监会官网公布的行政处罚信息统计发现,2023年首月包括银保监局本级、银保监分局本级在内的各级银保监系统对银行业机构共开出277张罚单,合计罚没金额超1.69亿元。

具体来看,1月银保监会机关共开出68张罚单,处罚金额约为6438.42万元;银保监分局本级共开出209张罚单,处罚金额约为1.05亿元。从数量来看,与2022年同期的396张、2.04亿元相比,2023年首月罚单数量和金额均有所减少。

虽然被罚数量、被罚金额均较2022年同期有所减少,但百万级巨额罚单仍然存在,2023年首月,监管共开出了36张百万级罚单,受罚主体涵盖了政策性银行、国有大行、股份制银行、城农商行、农村信用社、村镇银行等多类机构,其中,政策性银行1张;国有大行及分支机构6张;股份制银行及分支机构5张,其余24张则为地方性银行、农商行及村镇银行等。随着严监管不断深入,“双罚制”特点也更加明显,在问责直接责任人的同时,也对管理不尽职、履职不到位的管理人员进行处罚。

从监管开出的罚单中可以看出银行的主要违规事由依旧集中在贷款、内控等领域。北京商报记者梳理发现,在今年首月银保监会系统开具的“1号罚单”中,涉及贷款业务违规的罚单已超过半数。从具体的违规事由来看,主要涉及贷后管理不到位、违规发放贷款、贷款“三查”不尽职、贷款资金被挪用、贷款分类不准确、贷款资金违规入市等内容。

近年来,在“房住不炒”的总基调下,严防信贷资金流入楼市、加强房地产开发贷款的监督,涉房性贷款罚单数量整体有所减少,但仍有部分银行及分支机构屡禁不止。除了贷款业务违规之外,银行机构的违法违规行为还包括内部控制不到位导致发生操作风险事件;薪酬管理违反审慎经营规则;对股东股权质押贷款审核不尽职;互联网贷款管理不到位;信贷资产质押权未落实到位;非现场统计数据差错;监管要求落实不力等多种。

近年来,在连续性的强监管措施之下,银行业的合规程度有所提升。不过,防范风险仍将是银行业发展的“生命线”,未来,监管对行业内违法违规行为保持高压整治态势的力度不会减弱。银保监会近日召开的2023年工作会议也指出,持续提升监管有效性,健全金融法治,完善全流程全链条审慎监管,提升监管数字化智能化水平,依法将各类金融活动全部纳入监管。

金乐函数分析师廖鹤凯指出,从数据来看,2023年首月罚单数量和金额均较去年同期有所减少,这与罚单覆盖周期内风险事件逐步收敛、经济大环境处于触底反弹的转变过程有关,也体现出近五年来合规监管常态化和系统化的成效显现,随着监管力度持续强化、不断细化、专业度持续提升,金融机构规范度持续提升,重大违规案件下行,罚单数量少了、内容却丰富了很多,防微杜渐的小处罚密度加大。

廖鹤凯进一步表示,结合银保监会2023年工作会议,除了较为常规的信贷、内控、信用卡等监管,同业业务、资产处置、资产管理、第三方合作、个人金融信息保护、金融营销宣传、信息科技、信息报送规范等可能会成为监管关注的重点。

保险

内控不严频被点名

2023年开年首月,监管部门开出上千万元罚单剑指保险业乱象。1月31日,北京商报记者梳理发现,2023年1月,银保监系统对保险业开出罚单110张,较2022年同期的196张有所回落。处罚金额也相较2022年同期的4382.92万元有所减少,为1976.2万元,同比减少55%。2023年首月虽无百万元以上罚单,但超过50万元的罚单有9张。

具体而言,财险公司与人身险公司所涉及的罚单数量相近,分别为41张和44张。不过,从被罚金额来看,财险公司仍然占据大头,为1071.8万元,占保险业1月总罚金的五成以上。

与财险公司连年罚金占比较大不同的是,人身险公司2023年首月被罚金额合计为741.4万元。此外,包括保险代理、保险销售、保险经纪、保险公估在内的保险中介机构共有25家次被罚,占罚单总量约1/4,所涉罚金为152.2万元。

在首月罚单的诸多违规事由中,欺骗投保人、编制或提供虚假资料、费率未备案、许可证丢失等依然是高发乱象。

值得注意的是,有关内控不严的乱象尤为突出。不少保险机构因内控不健全、管理不到位、疏于管理和监督从业人员等原因被罚。如泛华联兴保险销售股份公司山东聊城分公司因对从业人员日常管理不到位被罚,该公司对于从业人员超范围代理保险业务问题应发现而未发现,对本单位从业人员行为管理、日常监测不到位,负有管理责任。海南理正行保险公估有限公司则因疏于管理和监督公估从业人员被罚。

此外,在培养保险业人员的合规意识方面,仍有险企未“以身作则”。1月10日,中国人民人寿保险股份有限公司烟台中心支公司因唆使、诱导保险代理人进行违背诚信义务的活动被罚。

从处罚力度来看,“双罚制”继续严格落实,今年首月,在追究机构责任的同时,有近八成罚单依法追究了违法责任人员的个人责任。此外,两家保险中介机构受到顶格处罚。其中,汇金永信保险销售服务有限公司绵阳分公司因存在利用业务便利为其他机构及人员牟取不正当利益、编报虚假资料的违法违规行为,被停止接受新业务一年。

与2022年1月保险业被罚金额逾4300万元相比虽有所回落,但今年首月被罚金额仍高于2021年同期的1300万元。在业内人士看来,随着多年来严监管的落实,保险业的风险得到了有效防范与控制,保险市场各主体的合规经营意识越来越强,但是一些市场乱象还没有根本扭转,也还有新的违法违规行为产生。而且,当前外部环境,特别是国际经济金融环境还比较复杂多变,风险较大,也很容易对国内金融保险市场产生冲击。因此,严监管的趋势还会继续。

“对于保险机构来说,需要将合规经营植根于企业的经营理念之中,融入企业文化,变成日常经营中的自觉行为。只有这样,才能减轻外部环境对公司经营行为的影响,真正做到合规经营。”首都经贸大学保险系副主任李文中如是表示。

证券

10名高管被认定为不适当人选

开年首月,就有8家券商收到来自不同监管部门下发的罚单。据北京商报记者不完全统计,1月以来,上交所、深交所及各地证监局累计对证券公司行业下发21张罚单,涉及中信证券、中信建投证券、国融证券、申万宏源证券、万和证券、民生证券、长江证券、网信证券共8家券商,相关机构所收罚单多集中在1-2张不等。

整体来看,2023年相关受罚机构主要存在两大类问题,首先是旗下证券营业部及员工在执业过程中存在不规范行为;其次则是相关机构及旗下保荐代表人在保荐承销过程中存在不当行为。此外,还有个别券商因公司债券业务违规受罚。其中,保代违规也是首月罚单中提到的高频处罚事由。

除保荐业务和营业部业务多存在违规现象外,债券业务违规也成为部分券商在近期受罚的一大重点问题。1月5日,国融证券因在公司债券承销和受托管理业务中,个别项目未对发行人抵押备案程序的真实性进行全面尽职调查,未持续跟踪并及时督导发行人披露与发行人偿债能力相关的重大事项。同时,债券业务整体风险管控存在不足,个别项目对发行人募集资金使用监督不到位、内核机制执行不到位等问题遭内蒙古证监局责令改正。同日,国融证券时任分管债券业务副总裁杨亮也因对相关违规行为负有管理责任遭监管出具警示函。

除追究机构责任外,监管也进一步加大对违法违规相关责任人员的处罚。1月20日,针对网信证券此前存在的债券交易业务违规、净资本等风险控制指标不符合规定等多项问题,辽宁证监局更是连发10张罚单,认定网信证券时任董事长、总经理等10人为不适当人员,禁止履行相关职务长达5-15年不等。

整体来看,上述证券公司及相关责任人均受到不同程度的处罚。那么,在遭受监管处罚后,对相关机构的后续运作管理可能产生怎样的影响?

券商投行人士何南野认为,如果罚单内容仅限于责令改正等较轻的处罚,对证券公司业务发展影响可能不大,但证券公司内部会面临自上而下更严格的整改,短期内或也会让受处罚证券公司的从业人员出现难以适应的情况。如果罚单要求暂停业务3个月或6个月,影响则会较大,或将直接影响相关机构1-2年内的业务发展和收入利润表现。

尽管当前证券业罚单数量仍居高不下,但在业内人士看来,为进一步加强管理,事前监管或会提上日程。“就目前的监管手段来看,基本都是趋向事后监管,但从一些监管案例和未来的发展趋势来看,事前监管或许会被提上日程,也就是将违法犯罪防患于未然,立法层面的工作力度或会进一步加大。”深圳中金华创基金董事长龚涛如是说道。

何南野则直言,按照目前的监管精神,2023年预计将全面实施注册制,这就意味着监管只会更加的严格,监管趋紧的态势会越来越明显,业务不合规的券商也将面临更大的处罚,只有合规经营、审慎稳健的券商,才能获得更好的发展机会。

支付

罚单金额数量同比回落

2023年首月,第三方支付领域的罚单并未缺席。北京商报记者根据央行各分支机构披露的信息统计发现,仅按发布时间计算,1月,央行总计对5家第三方支付机构开出了罚单,合计罚没金额约为1247万元。5张罚单中,有4张为“双罚”罚单。从罚单金额来看,3张罚单达到百万元级别水平,罚单最高超过646万元,最少为6万元。

金运通网络支付股份有限公司是年内首家被罚的机构,因违反清算管理规定和违反特约商户管理规定两项违法违规行为,被没收违法所得119.12万元,处以罚款208.48万元,合计罚没金额达327.6万元;北京银通支付有限公司因未按规定办理变更事项,被央行营业管理部罚款6万元,该罚单也是5张罚单中唯一一张非“双罚”罚单;辽宁新天数字科技有限公司因未按规定履行客户身份识别义务,被罚款49万元。

谈及新年首月5家支付机构被罚事宜,冰鉴科技研究院高级研究员王诗强指出,支付罚单一直存在,主要原因是支付机构对接的客户数量庞大,交易错综复杂,传统的风险控制手段无法做到笔笔精准风险识别。与此同时,风控提升需要较大的资金投入,部分支付机构风控建设缓慢,或是不重视该部分布局,就容易违规受罚。

就罚单所涉及的具体违规事宜、整改情况以及后续业务合规规划等问题,北京商报记者也向金运通支付、银通支付等机构进行了了解,但截至发稿未收到对方回复。

近年来,第三方支付领域的罚单频现,百万元、千万元级别的罚单时有出现。2022年全年,第三方支付领域至少产生了56张罚单,罚没总金额超过2.71亿元。按照前述罚单信息计算,2023年5家支付机构共计被罚1246.82万元。

北京商报记者进一步对比发现,与前两年的开年首月受罚情况相比,2023年1月支付领域的罚单数量与罚没金额出现了明显的回落。其中,2022年1月,央行对第三方支付机构开出8张罚单,合计罚没金额接近2600万元;2021年1月,央行公布的支付罚单数量为9张,合计罚没金额为7409万元。

“罚单减少可能与近年来支付机构数量不断减少有一定关系,”王诗强告诉北京商报记者,随着支付机构的退出,未来处罚频次可能会下降,行业集中度会越来越高。

博通分析金融行业资深分析师王蓬博则指出,尽管从数据上同比有所回落,但从处罚上可以看到跟往年相比会有一些新的处罚原因出现,例如“未按规定停止为连续一年未发生交易的受理终端或收款码提供收款服务”。这些也都说明央行持续对支付行业严监管的态度延续下,也在根据新的规定更新检查内容,不断与时俱进。

此外,北京商报记者注意到,从受罚事宜来看,2023年首月受罚机构涉及的违规事由,仍旧主要集中在商户管理、支付管理、清算管理等方面,违规“重灾区”主要集中在反洗钱不力、银行卡收单等领域。王蓬博解释称,反洗钱和未落实商户实名制和结算管理要求仍然将是2023年罚单中披露最多的处罚原因之一,支付机构在对应领域依然存在漏洞。预计未来这类处罚比例将逐渐增加,或将成为支付机构被处罚的主要原因。